受新冠疫情影响,海外经济体陷入增长困境,需求大幅滑坡,显著拖累我国进出口贸易。基于海外订单需求锐减,外贸依存度高的城市产业经济下行压力持续加剧,尤其加工贸易型主导的城市受冲击更大。

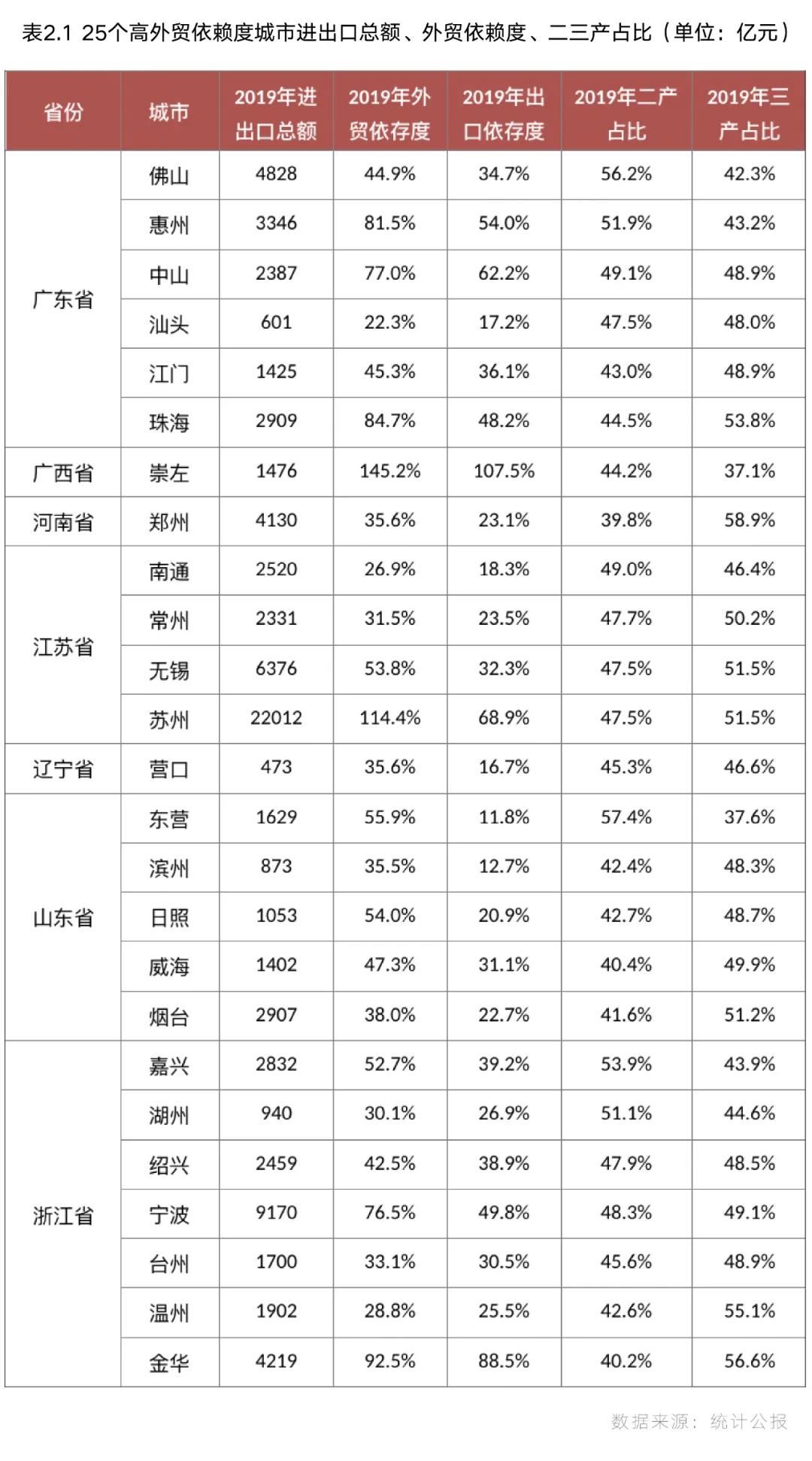

依照城市外贸依存度超全国水平、二产占比相对较高两大筛选标准,我们从全国286个地级市中筛选出25个高外贸依赖度城市,集中分布在东南沿海地区,浙江、广东、山东、江苏等四省皆有多城入围。

随着居民就业以及收入预期下降,高外贸依存度城市房地产市场前景不容乐观,潜在购房需求或将增长乏力,购房消费降级乃至延期已是大概率事件。本文将从外贸依存度高的各个城市薪资水平变化、疫后复苏情况、高外贸依存度城市购房需求规模和客户结构变化,深入研究重点城市未来市场变化。

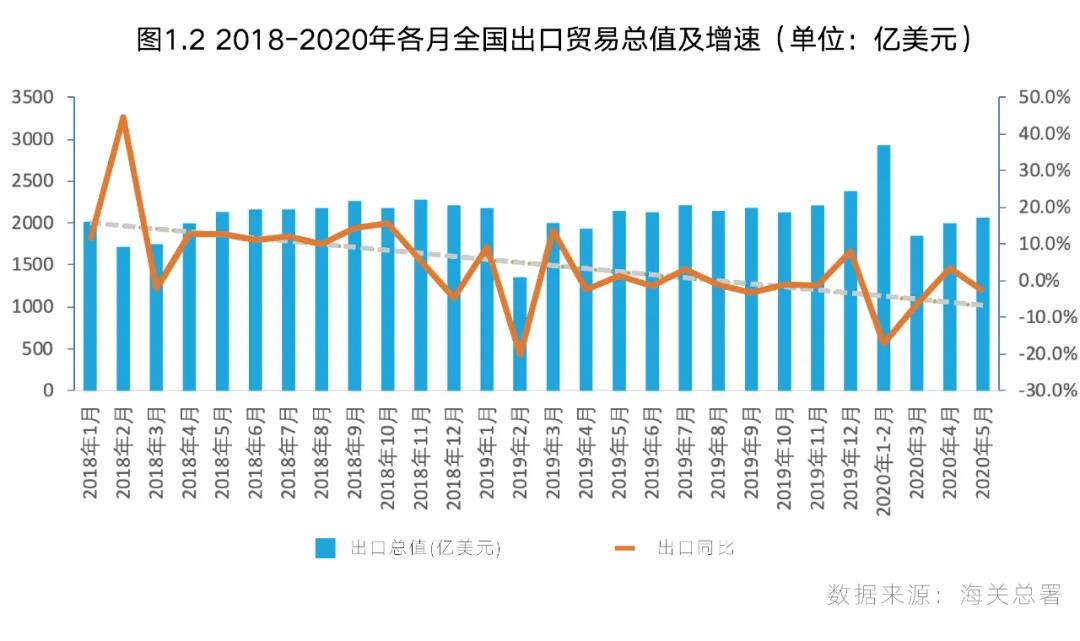

进出口贸易是拉动我国经济增长的传统“三驾马车”之一,对于我国经济长期高速增长起到不可忽视的作用。受困于海外经济增长陷入困境,需求大幅滑坡,显著波及我国进出口贸易。

2020年前两月,我国出口同比骤降17.2%,这在历史上也并不多见;4月因前期订单集中交付出口增速由负转正,但5月出口再次步入负增长,同比下降3.3%。进口也是持续走低,且有加速下滑的趋势,5月进口同比下降16.7%,跌幅较上月增加2.5个百分点。长期来看,海外经济体复苏进程仍难言乐观,需求或将持续低迷,我国进出口贸易下行压力依旧不容小觑。

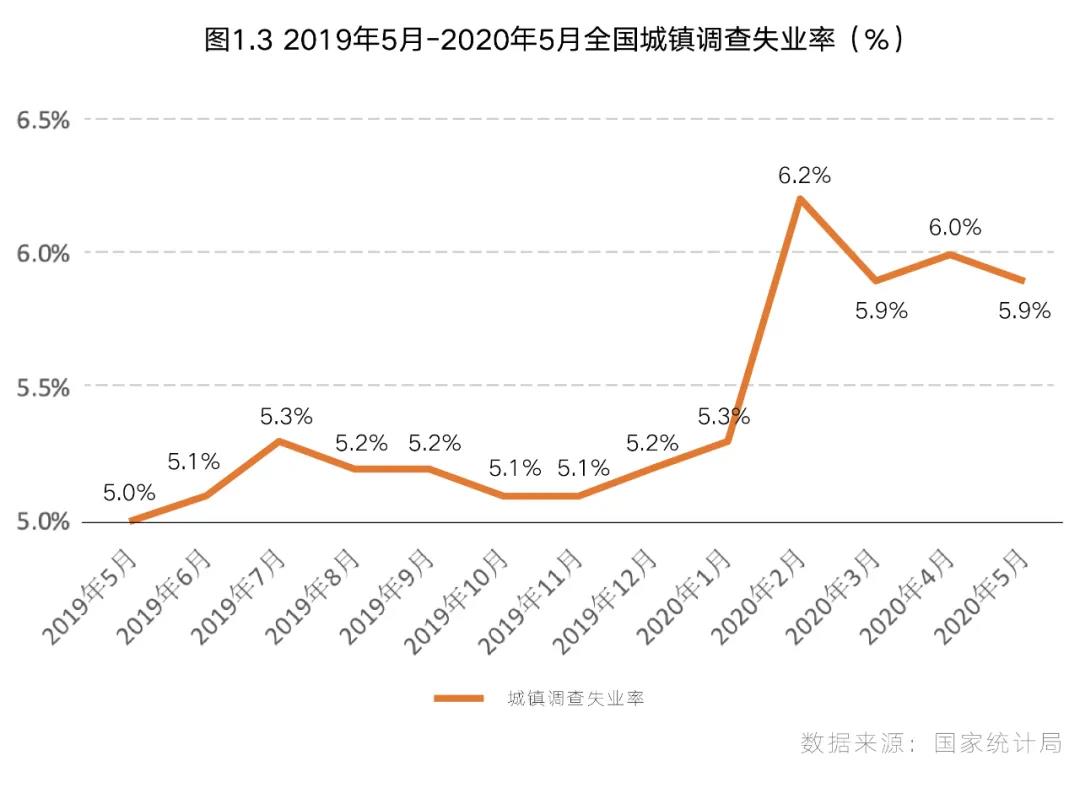

一季度经济增速同比下降6.8%,这在历史上也并不多见。与此同时,居民失业率高企,且连续数月维持在较高水平。2月,全国城镇调查失业率一度升至6.2%高位,环比大增0.9个百分点,3月以来失业率仍居高不下,依旧维持在6%左右。再加上今年全国普通高校毕业生达874万人,同比增加了40万人,今年“两会”政府工作报告强调“六稳”、“六保”,城镇调查失业率要控制在6%左右。这意味着居民就业仍是今年最大的压力,部分家庭或将面临失业导致收入停摆的隐忧。

在经济增长承压的大背景下,外贸依存度高的城市更易受负面冲击,市场购买力或将大不如前,对楼市的冲击也更加明显。受此影响,高外贸依存度城市房地产市场前景着实不容乐观,潜在购房需求或将增长乏力,购房消费降级乃至延期已是大概率事件。

01

高外贸依赖度城市

集中于沿海四省25城

01

筛选标准

外贸依存度超全国均值、二产占比高

相较而言,加工贸易型主导的城市更易受负面冲击,意即第二产业占比相对较高的城市,更易受相较低迷的外贸市场大环境影响。主要原因在于制造业相对刚性,而在海外订单需求大幅下滑的情况下,加工贸易型企业营收或将明显回落,进而拖累企业员工就业、收入预期。

依照城市外贸依存度超全国水平、二产占比相对较高两大筛选标准,对全国286个地级市进行筛选,最终筛选出以下25个高外贸依赖度城市。

02

地域分布

多以东南沿海地区为主

高贸易依赖度城市集中分布在东南沿海地区,浙江、广东、山东、江苏等四省皆有多城入围,浙江省入围城市最多,包括嘉兴、湖州、绍兴、宁波、台州、温州和金华在内的7城入围,占比近三成。

由于受历史沿革及区位因素影响,东南沿海城市是我国最早开放的口岸城市,进出口贸易长期占据较大的经济比重,典型如广东中山,这里是全球最大的灯具市场,产业经济较为发达,各镇皆形成了各具特色的主导产业,绝大多数依赖于出口贸易。

02

多城招聘岗位及薪资明显降低

01

招聘岗位整体降17%

疫情后高外贸依存度城市招聘需求有序复苏,尽管招聘量仍有所下滑,但并未明显失速。随着疫情后各行业复工复产有序推进,25个高外贸依存度城市企业招聘需求也在逐步复苏,2020年上半年月均招聘岗位总量稳步回升至48.5万个,较2019年月均招聘岗位总量仍下降17%,整体跌幅仅略高于全国15%的平均降幅。

高外贸依存度城市招聘需求复苏步调不一,营口、郑州招聘量领跌,湖州、苏州基本恢复至疫前。截至2020年上半年,9成以上高外贸依存度城市月均招聘岗位均有不同程度的回落,且跌幅都在10%以上。尤其是营口、郑州招聘需求骤减,跌幅多达36%。仅湖州、苏州两城招聘需求恢复至疫前,2020年上半年月均招聘岗位较2019年月均基本持平。

02

薪资整体偏低,月薪2万以上不足2%

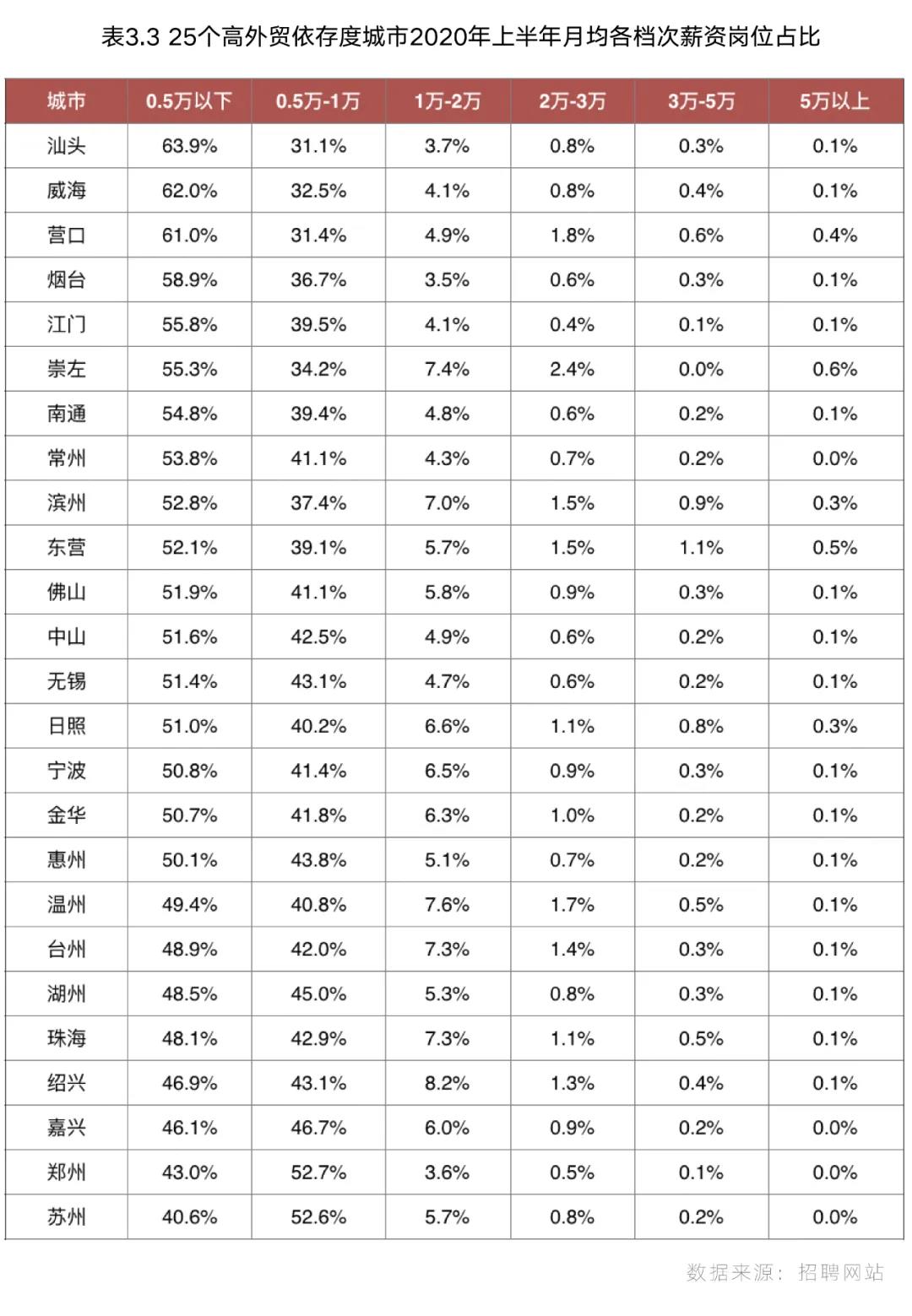

高外贸依存度城市居民薪资收入整体偏低,月薪1万以下低薪岗占比超9成,2万以上高薪岗占比则不足2%。

25个高外贸依存度城市支柱产业大都是加工出口贸易型产业,企业招聘岗位薪资主要集中在月薪1万元以下,2020年上半年月均招聘岗位量占比都在9成以上。并且,近7成高外贸依存度城市月薪5千元的低薪岗占比过半,汕头、威海和营口更是超60%。

月薪2万元以上的高薪岗非常有限,2020年上半年月均招聘岗位量占比普遍不足2%,集中在苏州、宁波、佛山这类二线以及强三线城市。

03

月薪5千以下、3万以上岗位明显缩量

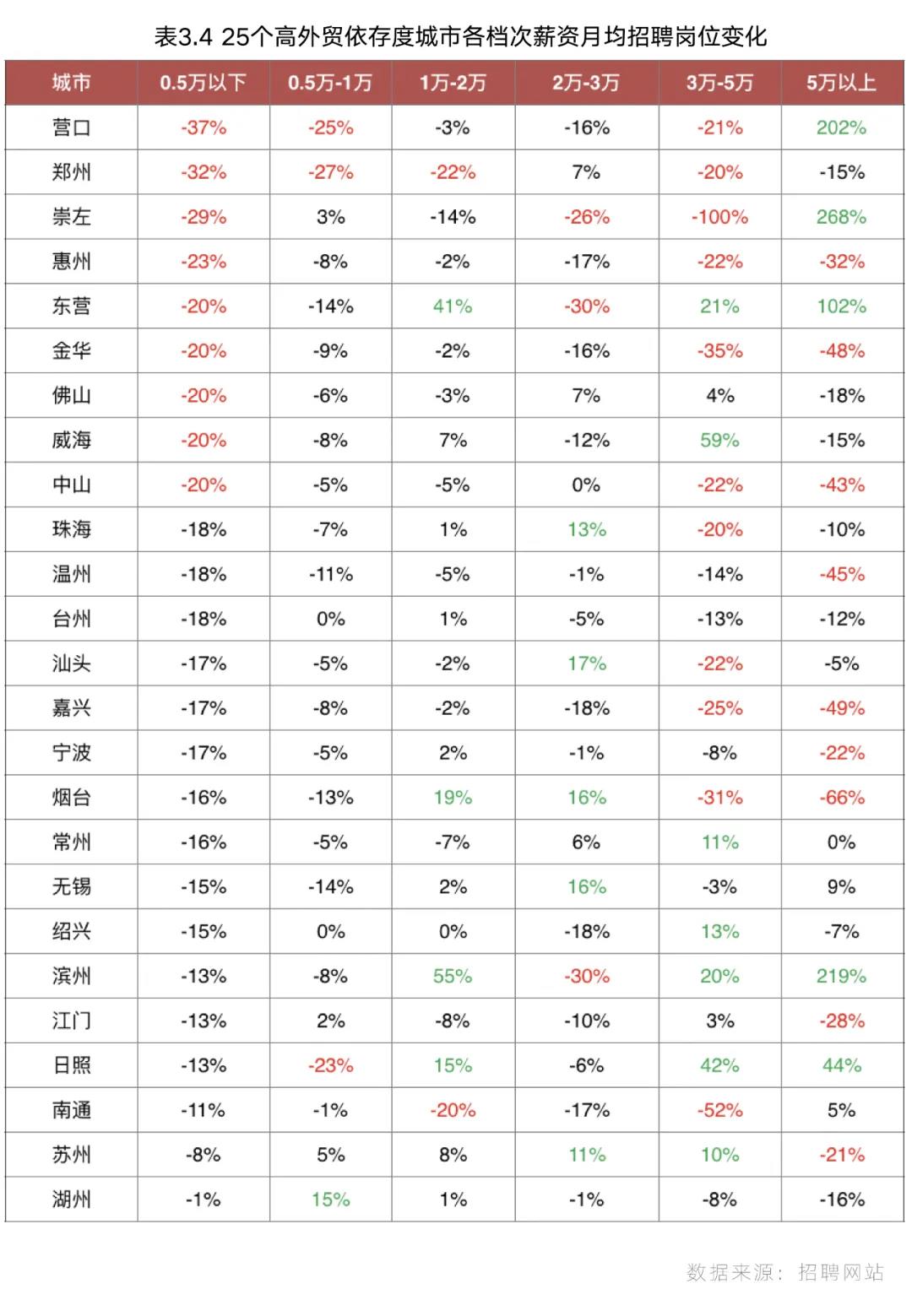

高外贸依存度城市低薪以及高薪岗明显缩量,月薪5千以下低薪岗招聘量全线回落,6成城市3万以上高薪岗皆降,但1-3万中高薪岗整体运行平稳。

外贸下行压力下,25个高外贸依存度城市大幅裁减了月薪5千元以下的低薪岗和3万元以上的高薪岗。相较于2019年月均招聘量,月薪5千元以下低薪岗2020年上半年月均招聘量全线回落,营口、郑州跌幅皆超30%;6成高外贸依存度城市月薪3万元以上高薪岗皆降,金华、南通和烟台显著缩量,整体跌幅超40%。月薪1-3万元中高薪岗整体运行平稳,烟台、苏州、无锡等更具韧性。

由于近7成高外贸依存度城市月薪5千元以下的低薪岗占比过半,叠加2020年上半年低薪岗月均招聘量全线回落,难免将拖累居民就业以及收入水平,失业率高企、收入停摆等问题凸显。

03

25城疫后市场复苏分化

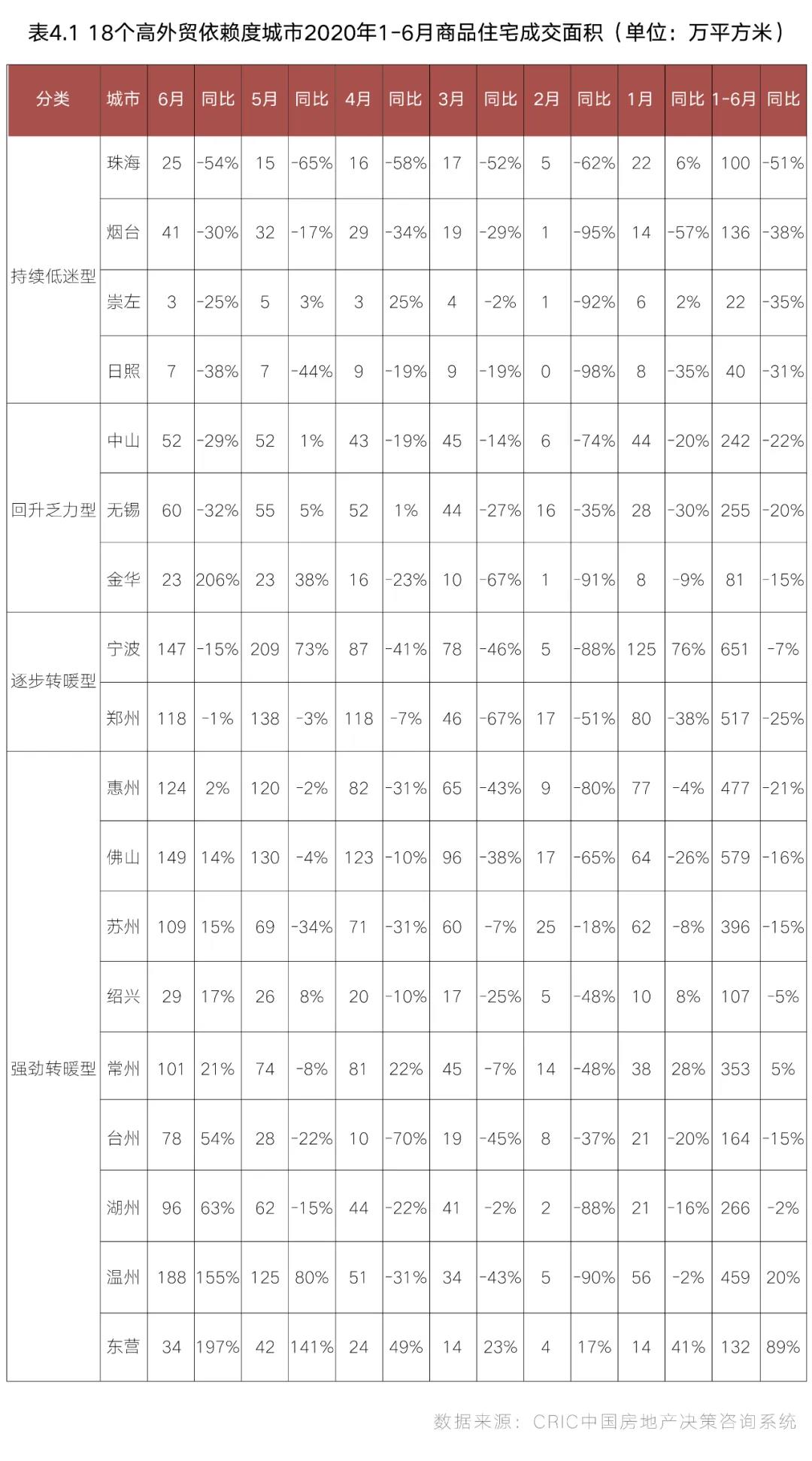

依照疫后复苏程度和成交走势25城大致可以划分四类:第一类持续低迷型,典型如珠海、烟台、崇左和日照;第二类回升乏力型,如中山、无锡和金华;第三类逐步转暖型,典型如宁波和郑州;第四类强劲转暖型,如湖州、温州、常州等。

01

持续低迷型

珠海、烟台成交同比跌幅超30%

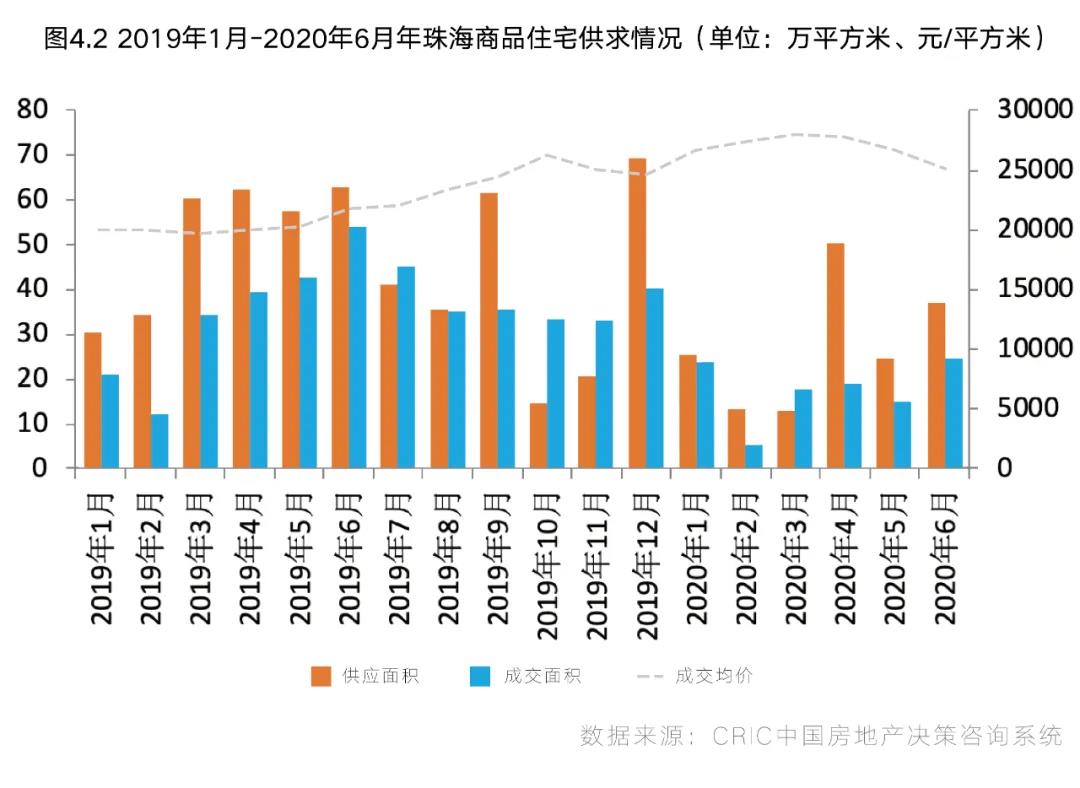

珠海、烟台、崇左、日照等城市受疫情冲击严重,疫后市场自发性修复不足,需求明显不济,商品住宅成交持续低迷,疫后成交同比跌幅未见收窄趋势甚至进一步走阔,6月同比跌幅仍超30%。

典型如珠海,受疫情影响2月商品住宅成交面积跌破5万平方米,同比跌幅高达62%。3月以来,房地产市场未见明显起色,成交虽有所回升,但整体仍处低位,同比跌幅都在50%以上。6月成交面积升至25万平方米,同比仍降54%。

02

回升乏力型

中山、无锡市场热度不高

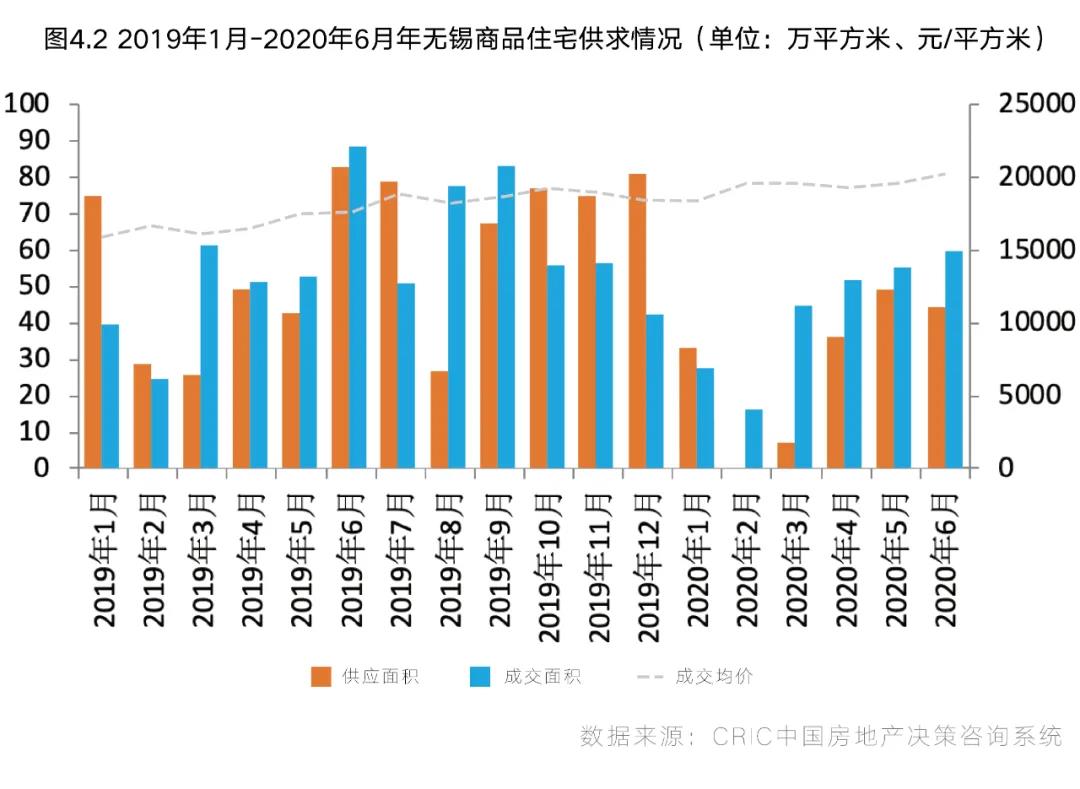

中山、无锡和金华等城市疫后市场有所复苏,短期内成交大幅反弹,但随着前期积压的需求释放殆尽,5月以来复苏动能明显减弱,成交趋稳,市场热度较疫前仍有明显差距。

以无锡为例,疫后市场迅速复苏,成交同比跌幅明显收窄乃至转正,但持续时间周期较短,前期积压的购房需求快速释放之后,增量购房需求增长乏力,成交整体趋于走稳,同比再次步入下降通道。6月,无锡商品住宅成交60万平方米,同比下降32%,市场热度较去年同期相差甚远。

03

逐步转暖型

宁波和郑州成交跌幅收窄

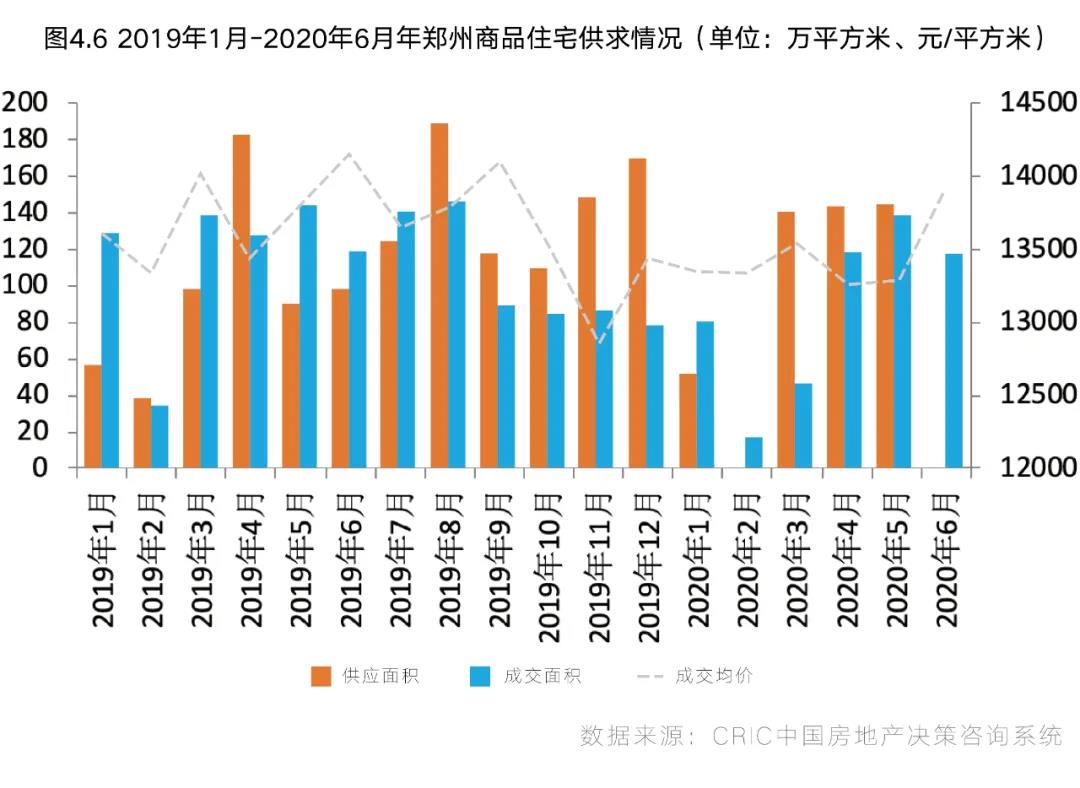

此类城市房地产市场快速复苏,市场需求集中释放,5、6两月市场复苏动能未见减弱,成交继续回升,同比跌幅明显收窄,典型如郑州、宁波。

以郑州为例,2月受疫情影响房地产市场断供,成交跌至历史低位。疫后房地产市场逐步转暖,房企顺势加紧供货,成交持续回升,同比跌幅大幅收窄。6月,郑州商品住宅成交118万平方米,同比跌幅进一步收窄至1%。但主城区和环郑区域市场冷热不均,主城区新开盘项目平均去化率基本达到70%;供求压力较大的环郑区域新开盘项目平均去化率仍低于30%,去化压力较大。

04

强劲转暖型

常州、温州市场迅速转暖

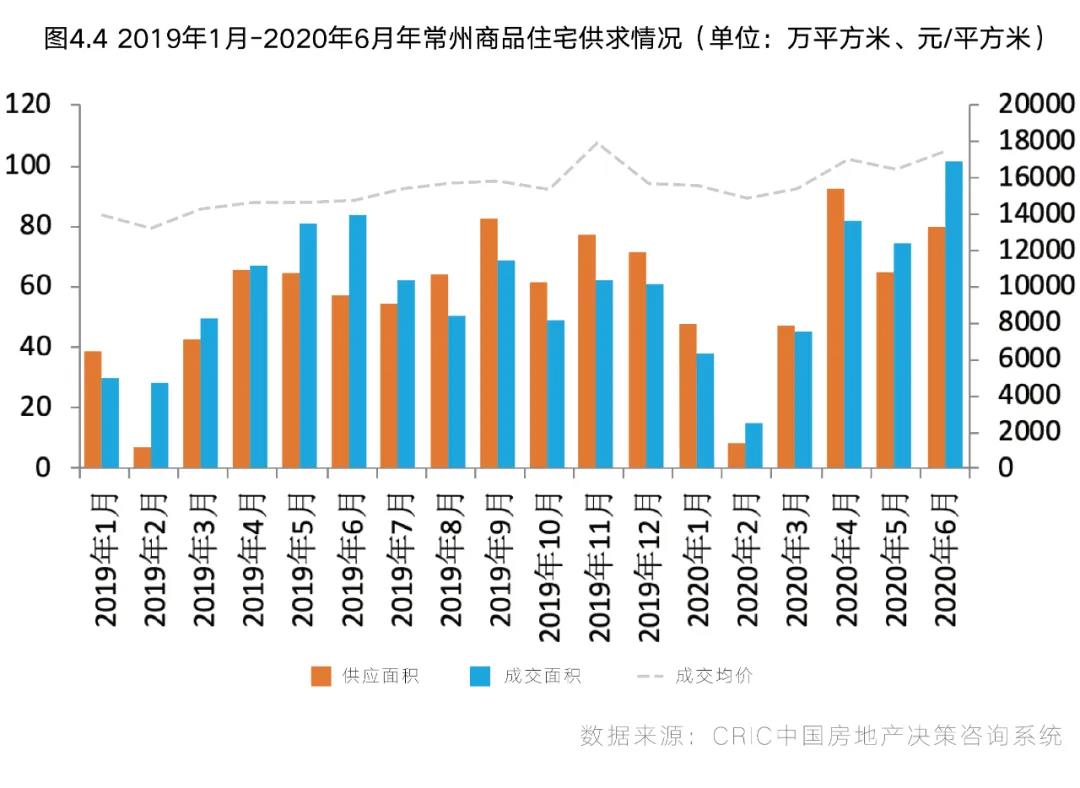

苏州、常州、温州等疫后市场迅速转暖,且市场热度持续回升,3月以来商品住宅成交面积持续走高,同比率先转正。其中,常州、温州和东营增长最为显著,上半年累计成交更是同比转正。

以常州为例,2月楼市成交显著缩量,同比近乎腰斩。但疫后房地产市场迅速转暖,成交持续放量,6月成交面积进一步回升至101万平方米,创近年来单月新高,同比增长21%。上半年,常州累计成交353万平方米,同比增长5%。

04

需求规模与结构分化加剧

疫情后,信贷资金整体趋向宽松,仍是房地产市场持续复苏的实质性动因,高外贸依存度城市也是明显受益,7成以上城市成交稳步回升,同比跌幅持续收窄乃至同比转正。

预计2020年货币政策整体稳健偏积极,年内再降准、降息预期强烈,房地产信贷政策整体中性偏积极,相较充裕的资金仍将通过各种渠道进入地产领域,在一定程度上有助于提振居民购房消费。

短期内,在信贷资金整体趋向宽松的助力下,高外贸依存度城市房地产市场仍将有序复苏,成交有望稳中有升,同比跌幅或将进一步收窄,且更多城市成交有望同比转正。

01

市场前景持续分化,看好苏州和湖州

受居民就业、收入预期等多方面因素影响,高外贸依存度城市房地产市场前景或将持续分化。

首先,绍兴、南通、江门等招聘岗位整体下滑幅度有限,上半年月均招聘岗位量整体跌幅仍低于全国平均降幅。但随着复工复产有序推进,企业招聘岗位仍有进一步提升的空间,绝大多数工薪家庭收入大概率将继续走稳,房地产市场仍有需求支撑。尤其是绍兴,疫情后房地产市场持续复苏且同比转正,预计市场热度有望惯性延续,成交或将保持在较高水平。

其二,上半年苏州、湖州企业招聘需求基本恢复至疫前,加上疫后房地产市场迅速转暖,6月成交已同比转正,预计市场热度有望惯性延续,成交仍有一定的提升空间。

其三,惠州、温州和中山等城市受外贸影响较大,预计房地产市场复苏动能或将有所减弱,成交进一步上行空间着实有限,部分城市成交或将小幅回落。典型如东营,尽管疫情后房地产市场复苏进程好于预期,成交已率先同比转正,但由于企业招聘需求持续低迷,2020年上半年月均招聘岗位量较2019年月均下降26%,居民收入预期或将有所下滑,届时楼市成交或将转升为降。

而郑州、营口产业经济发展形势最为严峻,企业招聘需求锐减,2020年上半年月均招聘岗位同比减少36%,大量工作岗位消失,拖累居民就业,失业率或将明显回升。典型如郑州,基于贸易保护主义作祟,以富士康为首的进出口代加工企业海外订单需求大幅减少,居民就业、收入预期或将阶段性调整,其对河南省内的外迁人口吸附力或将有所减弱。在外来人口增长陷入瓶颈,叠加居民收入预期适度下移,潜在购房需求或将增长乏力,成交继续上行空间有限,个别月份更将向下调整。

02

改善性需求坚挺,刚需市场不容乐观

依旧居民薪资档次结构性变化,各类型需求市场或将进一步分化。

由于高外贸依存度城市居民薪资收入整体偏低,月薪1万元以下招聘岗位占比超9成。受此影响,潜在刚需置业群体收入预期或将有所下滑,市场购买力或将明显不济,购房贵且难等问题将愈加突出,预计今年刚需市场仍不容乐观,成交或将持续低迷。

月薪1-3万元中高薪岗整体运行平稳,苏州、无锡和烟台等更具韧性,招聘量仍有不同程度的增长。联系到2016年以来,绝大多数城市主力购房诉求已由早先的刚需过渡至改善性需求,三房、四房晋升为成交主力,成交占比也是稳步提升。而在中高薪家庭收入预期继续走稳的情况下,预计改善性需求仍将持续释放,成交有望维持在较高水平。

此外,6成高外贸依存度城市月薪3万元以上的高薪岗明显下降,金华、南通和烟台更是显著缩量,整体跌幅超40%。不过,高端收入群体资产配置多元化,薪资收入往往只占据很小的比重,普遍有不菲的财富积累,户均总资产在千万以上的家庭不在少数,市场购买力依旧强劲。因此,豪宅市场仍有强劲的需求支撑,成交有望继续走稳。